代币暴涨百倍之后,Solana公链们何去何从?

在刚刚过去的8月,Solana代币(SOL)价格暴涨,实现了一个月5倍的涨幅,代币价格的飞涨与Solana的生态增长有着显著关系,但Solana火爆的背后也遭遇了严重的宕机危机。

在DeFi市场爆发之下,Terra、Polygon、Near、Avalanche、Fantom、OKTC等公链在2021年上半年也都迎来了快速增长。这些公链上生态的爆发掀起了新一波的公链热潮,也意味着新一代公链的机遇崛起。本文将以Solana的火爆与危机为切入,浅谈如何评估智能合约公链的价值,发展机会和面临的问题。

Solana的爆发遭遇危机

Solana 是一个旨在构建高性能的去中心化且免许可的节点网络,在2021年的DeFi和NFT浪潮中,Solana生态迎来爆发,发展成为加密资产领域知名的区块链之一。Solana Beach网站数据显示,当前Solana网络的验证者达到1042个,活跃质押(Active Stake)超3.8亿枚 SOL,质押率高达 75.5%。在生态方面,目前,Solana上的生态项目主要涉及包括DeFi、NFT、链游、钱包以及跨链等赛道,比如去中心化交易所Saber、Raydium、Serum、Oxygen,以及链游板块的Star Atlas、Aurory、DeFiLand。

得益于Solana生态的增长,Solana网络的原生代币SOL也在近一个月表现出惊人的涨幅。根据欧易OKX平台显示,SOL代币价格在9月9日创下216美元的历史新高,最高点较8月初涨幅(近一个月)达540.38%,较1月份的2美元飙升了10,700%。

究其本质,Solana网络之所以能够捕获巨大价值的关键其实主要在于其可扩展性和交易处理效率,这其中的核心在于其共识机制。Solana的历史证明(PoH, Proof of History)机制通过区块链将时间和状态进行解耦(数学中指的是变量不再同时共同直接影响一个方程的结果),来获得最大的效率和吞吐量。

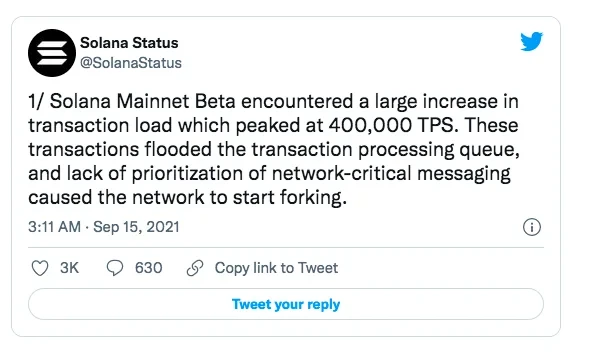

但最近Solana网络也遭遇了巨大“危机”,北京时间9月14日晚19:52分起至9月15日上午10时,Solana 的主网Beta版遭遇间隙性不稳定长超13小时,在此期间Solana链上的所有应用无法正常运转。随后,Solana验证者社区选择协同重启网络,截至9月15日下午14时,社区在升级到1.6.25后完成了主网Beta版重启,之后DApps、区块浏览器和支持系统才陆续恢复。

针对出现宕机的原因,Solana Status在其推特账号上的一份声明中说道,“Solana主网Beta 版交易负载大幅增加,达到 400,000TPS 的峰值。这些交易充斥着交易处理队列,缺乏对网络关键信息的优先排序,导致网络开始分叉。此次分叉导致内存消耗过多,一些节点下线。

Solana曾宣称可以达到6.5万-10万TPS,真正流量来袭的时候,却无法处理,这是否意味着一味的追求高TPS必然也是会带来问题?

这次崩溃事情确实让不少人对Solana的信心大打折扣,有人开始对Solana是否有能力承载机构级流量表示怀疑,毕竟,DEX、借贷等等DeFi应用都构建于智能合约公链上,这些金融服务因宕机带来的后果和风险可能无法想象,比如,若行情恰好出现巨大波动,加密资产衍生品将遭遇连环清算,玩家和用户将遭遇巨大损失。

探索公链的价值

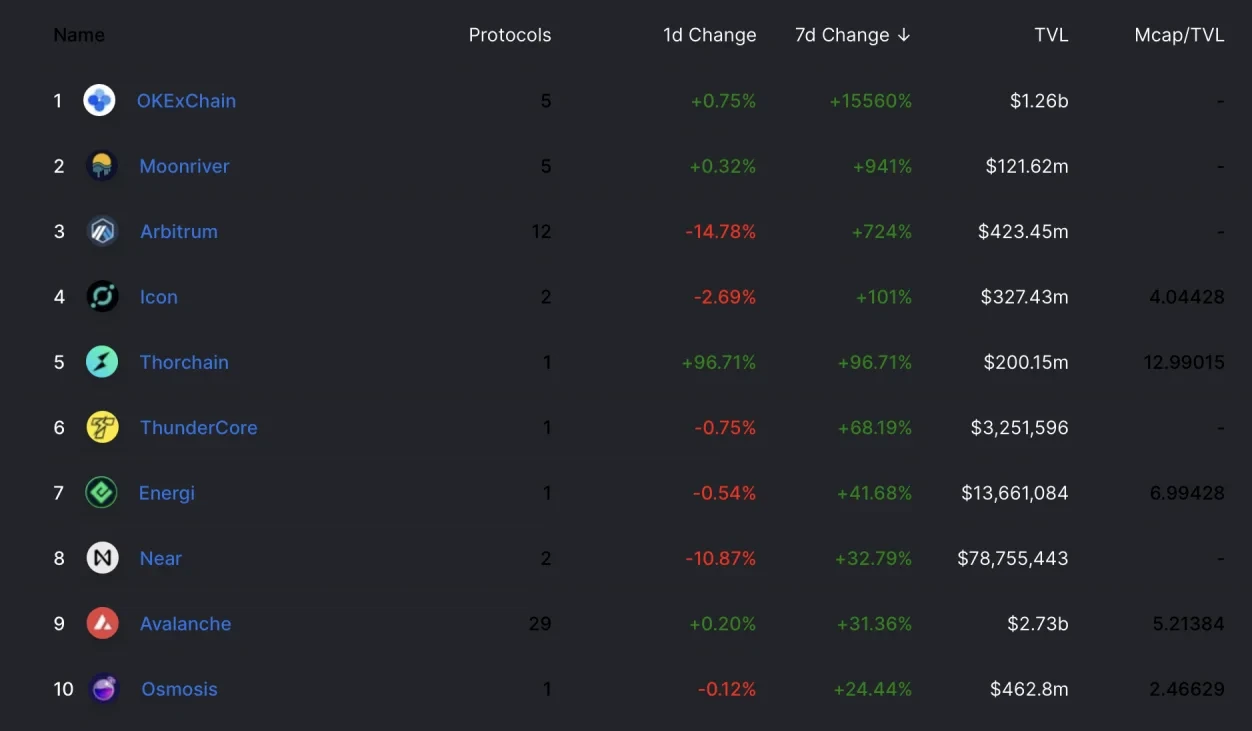

不可否认,今年以来DeFi市场大爆发,以及连续几波NFT热潮,确实给公链提供了更多的表现机会。众多公链开始迅速崛起并逐步构建起生态,也进一步推动了NFT和GameFi项目的火爆。根据DeFiLIama的数据显示,所有公链中近7天表现最为显眼之一是OKTC,近7天锁仓价值增长15,560%,截至9月17日链上TVL为12.6亿美元。OKTC当前链上总交易笔数32,748,725,持币地址数 1,116,525 , 当前TPS为20.8。

在今年的GameFi、元宇宙浪潮中,OKTC采取了一些举措助力区块链生态的发展,比如8月份开启了OKTC黑客松第二季,助力欧易OKX千万美元基金元宇宙计划。此外,也吸引了很多GameFi项目、DeFi应用、NFT平台加入OKTC生态,如Crypto Gladiator、SIL Finance、SOTA等。

那么,当越来越多的公链出现,我们如何去评估一个公链以及其公链代币的价值?公链如何能够在激烈的竞争中快速抢占市场?

首先,本质上一定是在于公链的性能和体验,从用户或投资者的角度出发这一点主要表现在交易处理效率和交易费用。交易速度快、交易费用低,能极大提升交易和使用体验,为DeFi用户降低交易门槛,同时,也会吸引更多有高交易需求的DApp基于该公链构建生态,带来用户量和活跃度的提升。这也是为什么许多智能合约公链都喊着高性能和“以太坊杀手”的口号跑步入场。再就是交易费用,以太坊上当前的平均交易费用为12.26美元左右,在历史上,以太坊链上交易甚至出现了高达几百美元的Gas费,这对普通用户极为不友好,因此,交易费用也是公链体现价值、建立优势的一个关键点。

其次,在基本面上,作为普通投资者可以从一些重要维度来评估公链和其链上原生资产,比如锁定总价值、转账金额、持币地址数、社区活跃度、开发者兴趣等。对这些基本面要素的评估,一方面是了解其历史数据变化,另一方面是在当前基础上对其未来潜力进行预测。同时也要考虑宏观经济状况和市场情绪的影响。而公链代币价值,主要从三个角度考虑:资本属性、商品属性、价值存储属性,这也被称为内在价值三角。资本属性意味着是否能为你带来收入,商品属性即它是否能用于交易以及被消耗,价值存储属性则代表未来依然能维持你的购买力。

另外,一些公链为了将用户快速吸引到它们的链上,也会采取一定的激励措施,这也是可以考虑评估的一个角度。

公链竞争者们仍有巨大空间

在公链这片“红海”之中,每一条独特的区块链或许都有其存在的价值,很难从单一层面判断某一条公链的好坏。从某一层面上讲,众多公链竞争者们仍有巨大的发展空间,同样,它们也面对着巨大机遇和挑战,而像DeFi、NFT这样的爆发将公链的发展潜力和竞争之激烈都放大了数倍甚至数百倍之多。

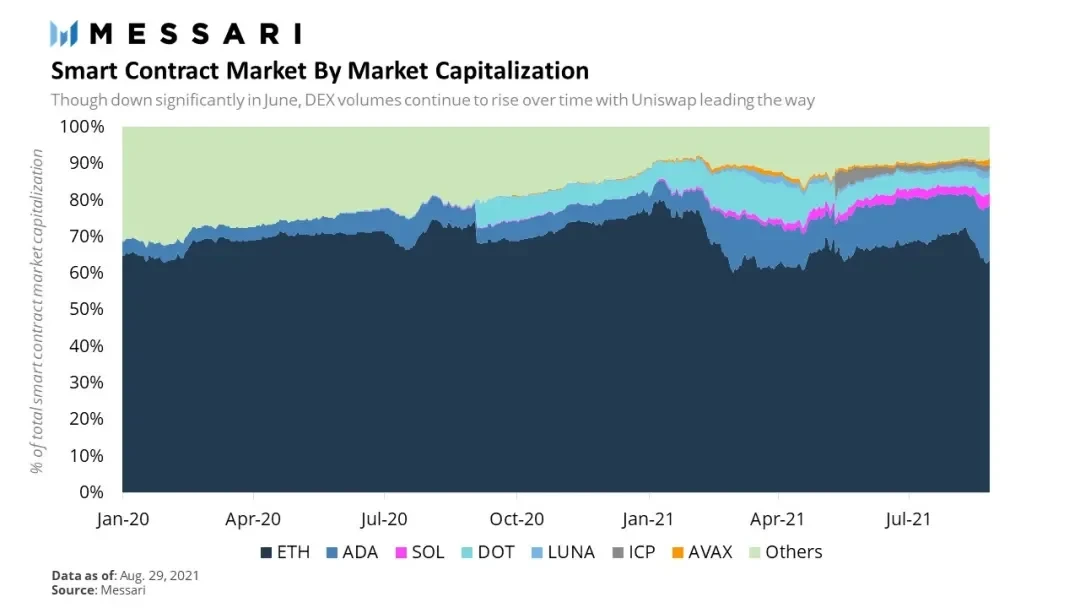

首先,在机遇方面,NFT的爆发和以太坊的性能问题给其它公链提供了巨大的发展空间。作为公链龙头,以太坊一直面临着可扩展性和交易效率的问题。随着2020年DeFi Summer开启,其性能问题进一步凸显,高昂的交易费用、拥堵的交易速度一直是DeFi进一步发展的桎梏,也是用户最大的痛点之一。因此,众多主打高性能、低交易费用的去中心化公链开始崛起,正在挖掘更有说服力的价值叙事和更广阔的发展空间。

从这个角度来看,面对未来行业的爆发以及数万亿美元市值的蛋糕,以Solana为代表的公链的爆发以及市值的疯狂飙升似乎也不太让人感到诧异。

其次,在挑战方面,以太坊的公链竞争者们想要稳固自己的市场地位,主要面对着三个维度的挑战:自身的性能和安全性、以太坊霸主的存在、Layer 2的爆发。公链自身的性能和安全性直接影响其使用体验和发展潜力,尤其在牛市中能否经受“考验”尤为重要。如我们前面提到的Solana的宕机事件,以及历史上曾发现过的黑客事件,如果未能顺利渡过“危机”,或许就淹没在了这片“红海”之中。

第二个挑战是来自Layer 2的成熟和爆发,在Arbitrum和Optimsim推出之后,以太坊Layer 2的发展速度或许会超出我们的预期。在《继DeFi和NFT之后 Layer 2会成为以太坊的下一个爆发点吗?(上)》这篇文章中我们曾提到,根据L2BEAT.co近日的数据统计,以太坊上所有的Layer 2方案的总锁仓价值已超过10亿美元,其中基于StarkEx的dYdX协议的TVL已近 2.9 亿美元,Nahmii1.0锁仓量为1.59亿美元,Optimism锁仓量为1.57亿美元。而上线仅仅一周的Arbitrum One主网TVL也已达到6600万美元以上。随着Arbitrum和Optimsim主网逐渐成熟和完善,一些优质项目正迁移至Layer 2,同时二层网络解决方案未来在很大程度上能够缓解以太坊的拥堵,那么,到那时公链竞争者们的发展空间是否会受到挤压?

最后一个挑战则是以太坊的霸主地位。以太坊虽不是无法被其他公链超越,但确实在生态方面它具备相当的“垄断”优势。从去年至今年,DeFi和NFT的爆发更是使得以太坊获得了众多机构的关注与青睐。加密市场资金有限,其它公链的市场份额必然是一个此消彼长的状态,且中长期内仍然会受到以太坊的压制。即使像SOL这样的公链代币价格暴涨,但是其市值相对于以太坊来说,它们仍然只是一小部分。且不评价“以太坊杀手”这样的口号如何,公链竞争者们起码要先在生态应用、流动性、锁定资产量、交易数和活跃用户数等方面超越Layer 2,才有机会直面以太坊并挑战其地位。

综上,可以预见的是,公链战争一时半会难以结束,我们也将在较长时间内处于多链并存的世界 ,而 “以太坊杀手”这个名词应该会继续出现在我们的视野。当下一个“明星公链”出现的时候,我们要做的是透过现象看本质,火爆的背后或许存在FOMO情绪,当热度褪下之后,当狂暴的牛市来临,像Solana这样的众多公链能否经受住考验,维系良好的生态?这是洞见公链竞争者们真正实力的关键。