加密资产合约市场会影响现货市场的价格变动吗?

据Tokeninsigt数据,2020年全年加密资产合约市场成交量达到12.314万亿美元,现货市场全年成交量超21万亿美元。从动态数据来看,2020年初全市场合约持仓量为35.1亿美元,到年底时这一数据增长至170.3亿美元,增幅达389.4%。2020年第四季度合约成交量为5.35万亿美元,较上一季度环比增长98.1%,季度合约成交量首次超过现货成交量。

回顾加密资产合约市场的发展历程,CME Group(芝加哥商业交易所集团)和CBOE(芝加哥期权交易所)是两个不得不说的里程碑。

2017年12月初,CFTC(美国商品合约交易委员会)正式批准了CME Group(芝加哥商业交易所集团)、CBOE(芝加哥期权交易所)的比特币合约上市请求,这意味着华尔街的大资金多了一个介入比特币交易新渠道。

彼时,正值比特币历史上第三轮牛市高潮阶段,据欧易OKX行情显示,2017年12月,比特币价格在9000美元左右。CFTC公布这一消息后,比特币价格应声大涨,在半个月之内迅速拉涨10000美元,达到上一轮牛市的高点——19821.9美元。然后开启长达3年的熊市。

2017年底华尔街上线比特币大宗合约和比特币牛市的终结,是时间上的巧合还是有某种内在联系——或者说华尔街巨头们是否通过合约做空结束了这场牛市?不禁成为坊间讨论的一个话题。

从上面Tokeninsigt给出的数据,随着这一轮牛市的推进,合约市场的成交量和持仓量相较于现货市场均有长足发展,那么在比特币交易中,合约市场是否会对现货市场产生某种影响呢?

在讨论这一问题之前,我们先简单了解一下金融市场上合约交易的几个主要功能。

一是套利的功能。理论上合约市场与现货市场的价格应当是一致的,但是一旦两个市场价格差别太大,就会产生套利的价值,此时可进行高买低卖进行套利。

二是避险的功能。合约最初形成的原因主要是用来规避价格变动的风险。举个例子,某位交易者在现货市场中持有现货,并且考虑在未来的某一天进行出售,为了避免未来价格下跌而带来损失,他可以通过在合约市场卖出同等份额的该标的资产,从而有效规避价格波动风险。

三是价格发现的功能。价格决定于市场的供需,在市场信息得到充分披露前提下,投资者的态度直接决定了价格变化,成交价格便成为了买卖的标准。

四是投机的功能。在合约市场,愿意承担市场价格变动高风险的人,同样会获得高额的回报。

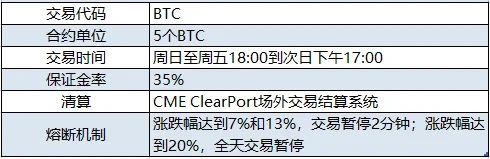

再回到比特币合约市场,虽然和传统的合约在买卖标的(农产品、石油、金属等商品和金融资产)和结算方式(美元为主)上存在不同,但是在交易机制上并无本质区别。这一点,从下面CME 比特币合约交易规则也可以看出一二。

接下来再来看一组数据,CME官方公布的数据显示,2020年在CME市场上交易的比特币合约超过220万份(每份合约价值5个比特币),也就是1100万个比特币。特别是当比特币价格在12月1日突破2017年的历史高点后,市场交易情绪持续升温。CME的代表透露:“(2020年)12月份的比特币日均交易量(ADV)达到11179份合约(等值于55900 BTC),同比增长114%。”

然而,伴随着CME市场上比特币持仓量的增长,比特币价格并没有出现大幅下跌走势,反而一路高涨,屡创新高。

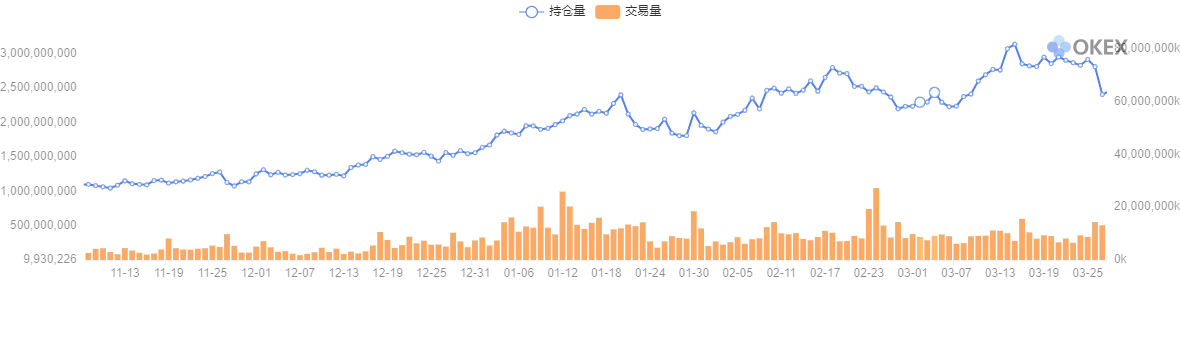

同样的,在欧易OKX市场上,同样出现了比特币合约持仓量与交易量双双上涨的现象。

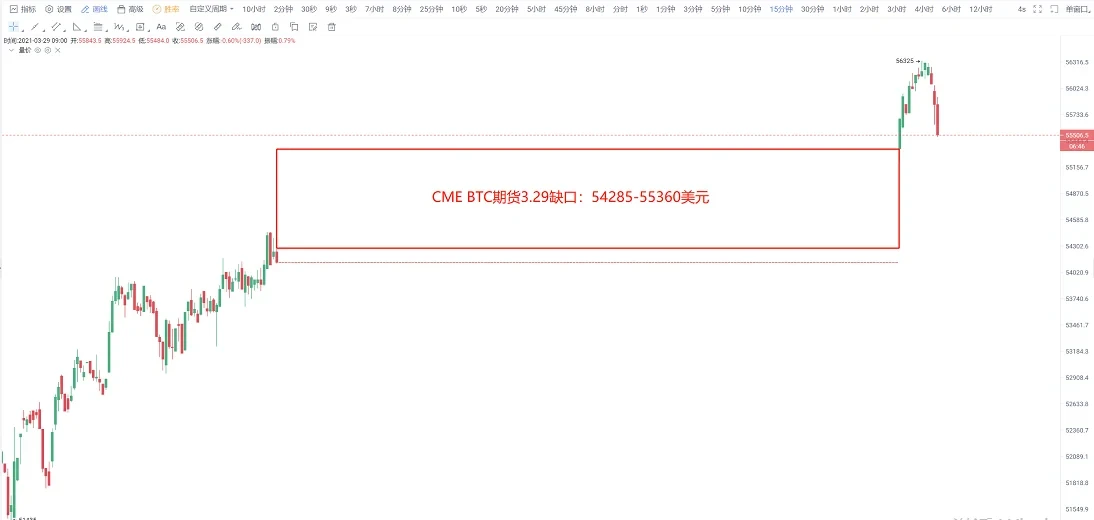

视线继续回到CME,因为CME在比特币合约市场上的重要地位,交易者所关注的不仅仅是它的持仓量和交易量。由于它并不支持24小时交易,所以和欧易OKX这些7*24H交易的平台相比,在行情剧烈波动的时候,就会产生所谓的“缺口”。而这些“缺口”的回补情况也是为人所津津乐道,据统计,历史上市场回补CME缺口的概率超过90%,这也成为人们猜测大资本通过合约市场影响现货市场的依据之一,但这似乎缺乏强有力的支撑。以最近的一次形成的CME缺口为例,本周一开盘,CME比特币合约跳空高开,形成了54285~55360美元的缺口,但截至当前,这一缺口并未完成回补。

至少最近6个月的比特币走势证明,大资本通过合约市场做空比特币的迹象并不明显。

那么,为什么会产生这种错觉?

一个很重要的因素就在于——“比特币就是大资金操纵的市场”的观点被反复强化,投资者默认接受也乐于接受这样的看法。

而强化这个观点的不是别人,正是美国证券交易委员会SEC,在该机构历次拒绝比特币ETF时,总会列出一系列理由,每次理由都会产生些许改动,但有一条永远不变:比特币容易受到市场操纵。

SEC作为权威机构,其对比特币的这种负面评价早已深入人心,当然,强化这类观点的也不乏币圈阴谋论分析师、对行业认识不清的投资者以及媒体。

另外一点,很多投资者也认为迅速发展的衍生品交易会对现货价格产生影响。这些投资者会认为,既然比特币容易受操纵,那么在衍生品加持下,操纵币价势必会更加易如反掌。

但事实是这样吗?显然不是。我们来看看更为成熟的美国金融市场。在传统金融市场,衍生品市场的交易量要远远大于现货市场,合约交易量大约是现货交易量的7倍以上,从这个比例看,美股市场的情况显然更具说服力,我们以标普500指数为例,分别把标普500指数和“标普当月连续”等做多做空工具和比特币现货、合约交易类比,可以发现,合约市场的壮大并没有影响到标普500指数从2008年以来的单边牛市,十年间,标普500指数从800附近上涨至最高4000附近,涨幅高达7倍。

所以,从目前所能获得的信息来看,不能武断的妄下结论:比特币合约市场会左右现货市场的价格变动。越是复杂的问题往往越应该用最简单的常识来解决。将比特币现货价格变化放到全球的供求关系中去,让合约市场回归到套利、避险和价格发现的功能中,随着比特币市值重新突破万亿美元大关,这一全新的投资标的已经被越来越多的机构投资者、政府机构和普通投资者重新认识,包括特斯拉、美图等知名公司在内的企业开始选择持有比特币,Paypal、VISA等跨国支付机构也纷纷宣布支持比特币等加密资产支付,随着比特币市值的提升和流动性的不断加强,想要操纵其价格将变得越来越难,不管是通过合约市场还是现货市场。

免责声明:数字资产交易涉及重大风险,本资料不应作为投资决策依据,亦不应被解释为从事投资交易的建议。请确保充分了解所涉及的风险并谨慎投资。欧易OKX学院仅提供信息参考,不构成任何投资建议,用户一切投资行为与本站无关。