对话波动科技:NFT牛市在途,如何筛选“最具潜力”的GameFi

7月份,Axie单日收入完爆《王者荣耀》成为加密圈炸雷,随后GameFi项目纷至沓来,令投资者目不暇接,一场事关NFT的加密牛市似乎正在朝我们挥手……那么,投资者该如何筛选优秀的GameFi项目?8月20日,欧易OKX情报局邀请到投资机构波动科技的筹码部负责人REX与NFT赛道负责人Bluce,一起聊聊机构和投资者“如何筛选GameFi项目”的话题。

一、为什么关注GameFi

从去年的DeFi summer开始,DeFi领域持续地涌现各种投资机会,但是热闹数月,真正能获得的收益其实十分有限。另一方面,从去年年底开始,以太坊的拥堵问题非常严重,gas费至少要100美元,成为投资者最大的痛点之一。那么,未来大量的新增用户和资金会去哪儿呢?

2021年5月之前,整体市场和DeFi的优秀数据始终占据着投资者的目光。但自第二季度以来,NFT 游戏迅猛增长,以P2E (Play to Earn,边玩边赚)游戏 Axie Infinity 为首的 GameFi 领域比以往任何时候都更加活跃。伴随着AXS价格的惊人上涨,也彻底带火了区块链游戏概念,GameFi一词开始频繁出现在网络上,这时候业内人士已经明显感受到,GameFi也许会给整个区块链游戏行业带来颠覆性的转变。

REX表示,波动科技认为区块链游戏能引领一波浪潮,P2E模式给整个区块链游戏领域带来了不一样的东西。

在具体讲GameFi为行业带来的深远影响之前,我们不妨先回忆一下大家都熟悉的DeFi。DeFi的底层逻辑对全球整个金融体系都是颠覆式的,但是不得不说,DeFi这把火,如果没有Liquidity Mining(流动性挖矿)来最终点燃,整个行业的进程会大大减缓。

而现在我们意识到,P2E大概率就是点燃GameFi的引子,这一模式会大大推进区块链游戏行业进入高速发展期,而在这一过程中,我们会看到整个游戏生态的大变局与大发展。在REX看来,未来主流区块链游戏都将引入P2E机制,要不然大概率是无法获得更好的发展的。

下面这张图总结了DeFi的流动性挖矿和GameFi的P2E的一些特点。

GameFi和DeFi还有一点非常类似,就是在发展初期,很多人都对其嗤之以鼻,简单粗暴地认为是资金盘,不可持续。但后来,DeFi向世人证明了自己的意义,开创了区块链的新纪元,而GameFi,我们认为其特性必将给整个游戏行业带来变化,并将一步步走向繁荣。

那么,面对众多新出现的GameFi项目,作为投资者,要如何识别这些项目的好坏,在项目早期判断其发展趋势呢?对此,REX表示,作为投资者一定要多观察,多记录数据,不要轻易下结论。在GameFi领域,游戏的经济设计模型是最需要关注的部分。

二、Axie的成功引爆GameFi

这一次,play-to-earn模式不止在改变游戏世界,它也让区块链快速进入普通人的生活,同时它正在让Defi和NFT领域加速引入游戏机制,我们看到一个趋势:下一代加密资产将把金融属性、可玩性、Meme特质三者同时发挥到极致。

下面以Axie Infinity为例,波动科技分享了当下最火的GameFi项目的成功逻辑。

首先,Axie Infinity的团队Sky Mavis于2018年成立,游戏从立项到推出alpha版本共历时一年,在2020年上线后,苦心经营一年半,才迎来了现在的爆发。从创始人团队履历来看,他们大部分都有游戏和区块链行业的从业经验。另外,从游戏的经济模型设计、可玩性、Axie小精灵的游戏属性设计、以及美工设计等等细节来看,Axie都算得上是上乘之作,绝不是一个简单的DeFi玩法套上网页游戏外壳那样的敷衍之作。

其中最重要的一点是经济模型设计,这一部分能决定一个游戏项目的生死存亡。Axie Infinity的经济模型是团队和行业内著名风投Delphi花大量时间一同设计的,包括团队制造泡沫能力、经济调控能力都非常好。玩过游戏的朋友应该知道,Axie Infinity的经济流转与一个现实中经济体的循环类似,且具有很强的调控余度,项目方可以更好地把控游戏的良性发展。

Axie Infinity经济模型包含4个主要要素:游戏内资产代币,包括双代币(AXS和SLP);NFT资产,包括Axie精灵和土地。

- 首先,SLP是Axie Infinity发行的总量无上限的游戏代币,赢得战斗时可以获得SLP奖励,同时,这一代币也有消耗模型,比如繁殖Axie精灵的时候需要消耗SLP。另外,我们发现菲律宾现在有很多做市商,他们开通了SLP兑换法币的通道。此时,在Axie Infinity经济体里,SLP相当于承担了实体经济中货币的角色,它可以无上限发行,会产生通胀,同时拥有产出和消耗模型,于是,SLP就能很好地模拟游戏中的经济循环。货币投放其实是很讲究的,如果一个经济体高速发展但没有相应的货币投放,也会阻碍经济发展。

- 第二个经济要素是AXS,AXS是项目方的平台代币,它有总量限制,发行上限为2.7亿,这一代币在游戏里也有奖励消耗模型,在二级市场交易所也可以进行交易,这类似于外部投资,大量用户涌入市场买入AXS。AXS对应实体经济里的GDP,当一个经济体繁荣发展、人人都有钱赚的时候,GDP也必然会高速发展,对应的AXS单价也会也会呈现上涨趋势。

- 第三个经济要素是Axie精灵,Axie精灵的数目也是无上限,通过繁殖逐渐产出。但繁殖Axie精灵需要消耗SLP,也就是说它的繁殖是有成本的。Axie精灵在游戏里面相当于一个生产力工具,通过繁殖和战斗来赚钱,类似于实体经济中的“人口”。在现实生活中,一个小孩出生、长大的过程中需要花费大量金钱,但这个孩子长大之后可以打工赚钱,还可以通过投资获得一些额外收入。由此可以看到,Axie Infinity对现实经济的模拟是非常到位的。

- 最后,Axie Infinity近期将推出土地项目。土地总量是有限的,并且土地也是一个生产力工具,能产生现金流。土地的具体玩法我们还不得而知,但现在看来,土地肯定是一个承载泡沫的东西。如果经济体里面有泡沫,大家全部兑换代币去砸盘,整个游戏就会崩盘;但如果有土地这种稀缺性资源,就可以承载一些泡沫。这一点也和实体经济很像,实体经济中的土地不动产就像一个蓄水池,它能承载那些超发的货币,如果这些超发货币没有进入蓄水池,而是在经济体中持续流动,就会导致严重的通货膨胀,整个实体经济也会崩盘。

总体来看,Axie Infinity的经济模型设计非常精妙,很好地模拟了实体经济的一些结构,让新玩家能够不停地涌入。而且,老玩家会感觉到,SLP和AXS与算法稳定币有很多相似之处。算法稳定币为什么在DeFi领域一直没有大火,众所周知的原因之一就是缺少应用场景——它没有一种有力的消耗模式。但是,SLP和AXS在这种小的游戏世界里面,应用场景直接被搭建和固化起来了,玩家使用SLP和AXS是自然而然的事。现在SLP在菲律宾的某些地区基本可以直接当作货币使用,特别方便。

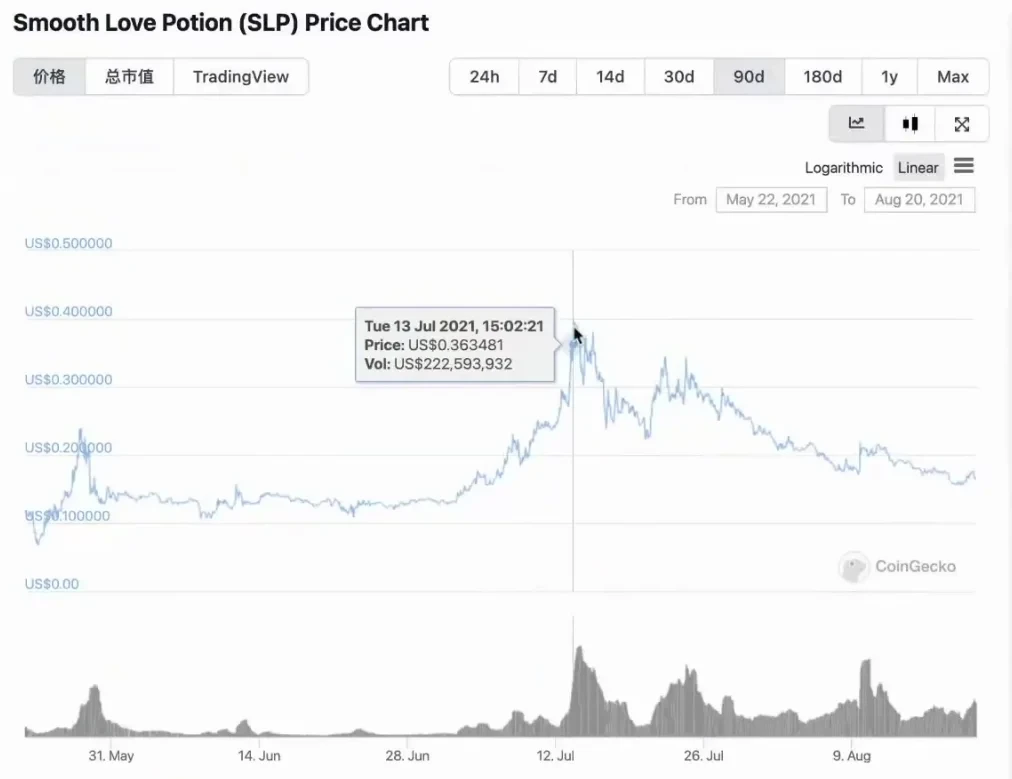

这里还涉及一个Axie Infinity的代币经济问题。5-7月是这一游戏的高速发展期,大量新增用户和资本涌入Axie Infinity,这时SLP和AXS迎来双涨,SLP在7月一个月内增发了十倍。这个阶段很多人预测SLP可能要下跌,但实际上,这个阶段SLP也在缓慢增长,而代币超发导致通货膨胀量也在增长。这时有些玩家可能会因为回本周期太长,把SLP换成以太坊或是美元,这将导致SLP的价格大幅下跌,同时又伴随着通货膨胀。从7月到8月,SLP的超发已经超过10倍,面临崩盘风险,这对玩家和资本方也不友好。所以,8月9日,项目方调整了SLP的通胀机制,直接减半。此后,SLP的通胀率便降下来了,同时,代币消耗机制还在运行。

总结来说,在过去一段时间,SLP的产出是远远高于消耗的,通货膨胀率特别高,因此SLP的卖盘特别汹涌,但最近,SLP的消耗和产出可能已经可以达到很好的平衡,我们认为,Axie Infinity的经济与货币政策已经调整得比较成功,这个经济体可以继续良好地运营下去。

三、重新认识游戏公会YGG

这次Axie Infinity的爆发也带火了YGG(Yield Guild Games),这种游戏公会的横空出世确实让人眼前一亮。

游戏公会给GameFi游戏带来了很多圈外用户,教会很多完全没有任何相关经验的用户玩游戏、交易代币。对比DeFi,当时很多业内人士也需要花费大量时间来上手。但现在菲律宾的许多老人都在玩Axie Infinity,就足以说明YYG的工作做得非常到位。YGG现在持有很多游戏项目的NFT资产,并将这些资产租给那些买不起这些NFT资产的人,让他们来玩游戏,然后进行分成。目前YGG的的分成比例是:游戏用户拿到收入的70%,社区经理拿到20%,而YGG只抽取10%,这就是YGG的商业模式。

对于YGG公会,REX提出了4个观点。首先,他认为,YGG是连接链上与链下的桥梁,是一个行业新物种。作为桥梁,YGG可以享受三个市场的增长,一是NFT市场,二是DeFi市场,三是游戏市场。所以在其发展过程中我们可以想象,YGG依托其日后庞大的链上NFT资产和链下游戏玩家数量,构造一个以游戏为核心的平台,这个平台在整个区块链游戏生态中会有很强势的地位。

第二,YGG是GameFi中的机枪池,且这种模式涉及链下的业务运营,模仿者抄袭容易,但构建出规模优势需要时间。YGG类似于DeFi中的YFI,YFI汇集资金去挖矿分红,YGG汇集用户的时间去play-to-earn,然后分红,但这一模式非常容易复制,但YGG已经构建出了一些早期的规模优势,所以我认为它以后的发展会比抄袭者更快。

第三,目前来看,YGG代币可以视为区块链游戏行业的ETF指数基金。因为YGG现在不仅持有Axie Infinity的NFT资产,还持有了其他很多游戏项目的资产,其中有一些游戏其实还没有正式上线,目前处于开发和测试阶段。作为GameFi行业当下知名度很高的游戏公会,YGG有能力提前拿到这些游戏的NFT资产,并参与这些游戏的测试,在未来,YGG将会把这些优势逐渐扩大,虽然这些资产现在还不值钱,但是项目一旦上线,用户一旦涌入,公会成员一旦开动起来,其增值可能不止10倍。对YGG的竞争对手来讲,这个成本是无法想象的。

第四,YGG的商业模式是有护城河的。与现实中的劳务公司对比,传统劳务公司是轻资产公司,只是负责连接公司和求职者,收取中介费,这种商业模式确实没有护城河,但是YGG不同。其一,YGG是重资产运营,有庞大的NFT资产作为产生现金流的生产工具;其二,YGG可以连接链上和链下世界,链下考验社区经理们的地推能力,链上考验资产运营能力,作为未来一段时间内大部分人首次上链的流量入口,YGG将会分享这庞大流量带来的收入。

因此,总结来看,目前YGG具备四大核心竞争力:

- 已经打造出了知名度和IP,具备早期规模优势。

- 参与各游戏的早期测试,提前购买游戏的NFT资产,YGG在这部分的成本会远远低于竞争对手。

- 社区经理的地推能力非常强,这一点在菲律宾和越南表现的尤为明显。

- 第一个完成了资本化,这将让YGG能够参与更高维度的竞争。

YGG的商业模式其实非常简单,但这种简单模式为什么现在被捧得这么高?REX认为,其一是因为牛市,其二是因为Axie Infinity,还有一部分,可能是资本方看到了YGG在整个区块链游戏生态里的位置,它可以给未来带来更大的想象空间。REX预测,YGG未来可能有四种盈利模式:

- 社交属性的数字资产和网络流量的聚集地:YGG手上有加密资产,也有网络流量,可以成为一个社交属性的平台。

- 构造以游戏为核心的平台:YGG依托其日后庞大的链上NFT资产和链下游戏玩家数量,可以构造成为一个以游戏为核心的百万级的社交平台。

- 首选销售分发渠道、社区运营宣传中心:庞大的用户数目和强大的宣发能力,可以获得资方青睐。

- 打造自己的元宇宙:拥有如此多用户和NFT之后,YGG可以打造自己的元宇宙项目。

四、从链上数据解析YGG

那么,作为机构或普通投资者,如何确认一个项目是否值得投资,什么时候买入和卖出,可以通过对融资情况、代币分配、筹码分析进行判断。

第一,关注项目融资情况,包括完成了几轮融资、融资机构、融资时间、融资金额。其中领投方尤为重要,好的领投方可以为项目带来流量和热度,甚至参与项目经济模型的设计与迭代。我们也可以把项目方与团队的过往成功经验,当作重要的观察点。此外,关注融资时间点和金额,比如如牛市和熊市,不同的项目融资金额是不一样的。在牛市的时候,许多项目的估值都偏高,熊市的时候许多项目的估值偏低。通过这一点,我们在牛市的时候对待项目其实需要冷静,熊市的时候通过学习反而可能淘到宝。

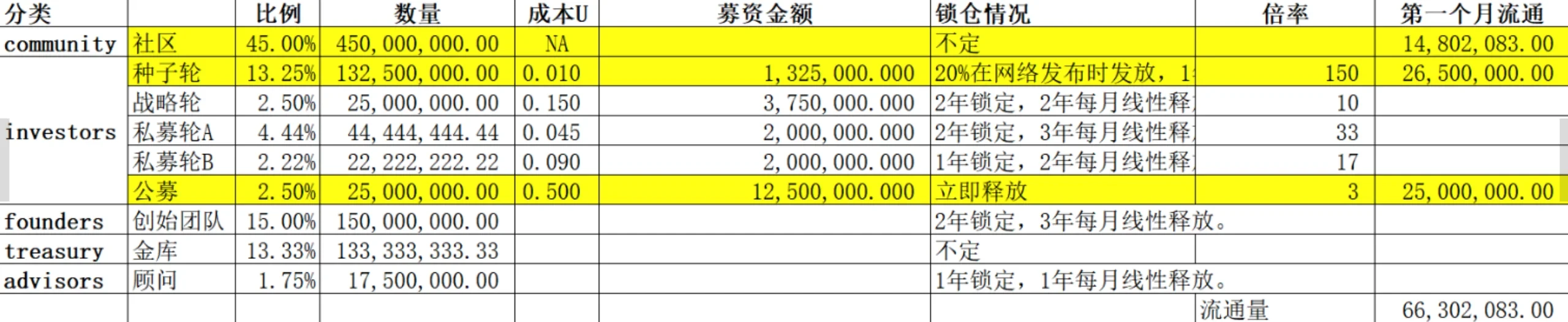

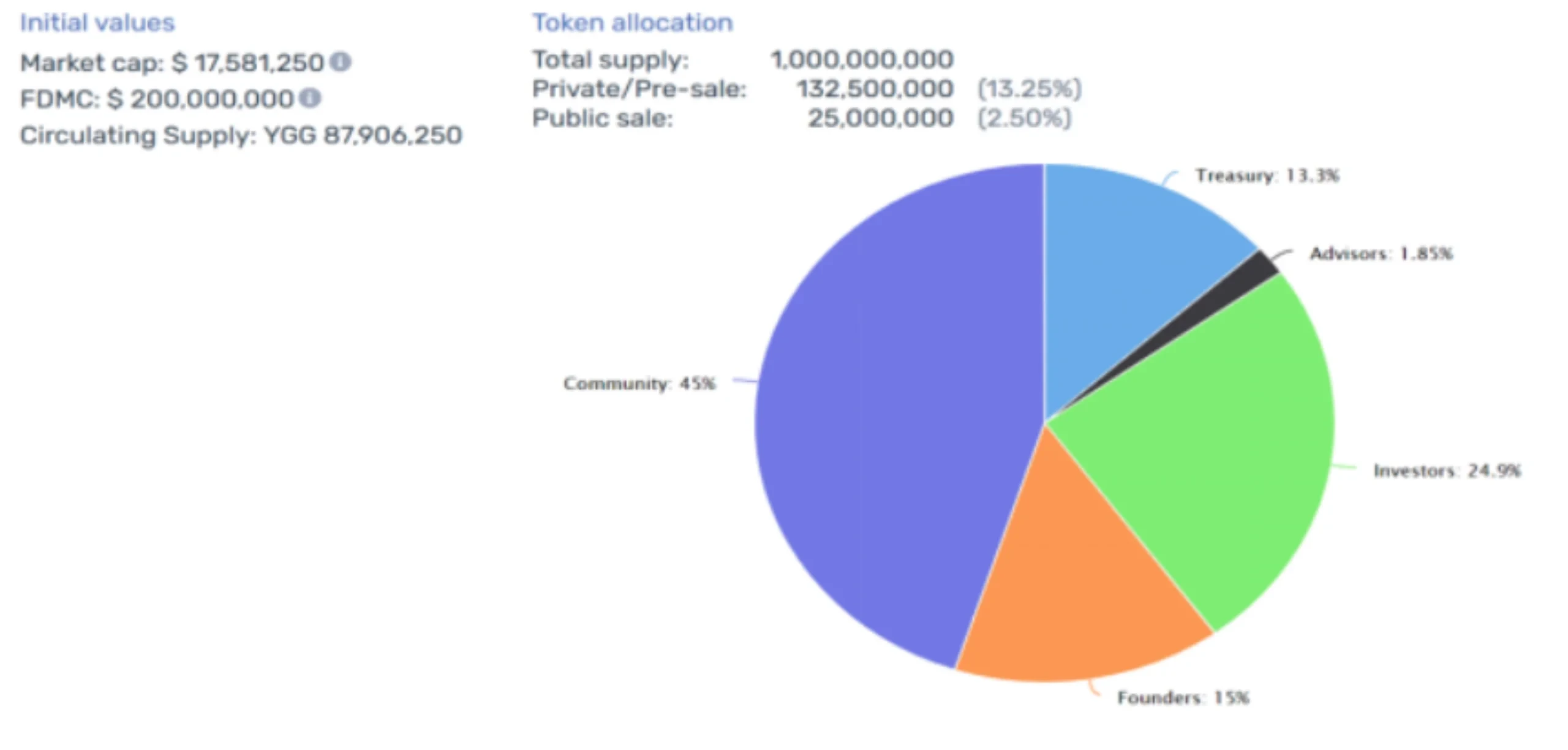

以Yield Guild Games(YGG)为例,简单分析其融资情况。2021年3月,YGG宣布募集了132.5万美元的种子轮融资,大部分资金用于购买了精灵。2021年6月,YGG完成了由Bitkraft Ventures领投的400万美元A轮融资,参投方中还有知名的机构Animoca Brands。2021年7月27日,Yield Guild Games在SushiSwap启动了其代币YGG的公开销售(IDO),2500万枚代币在短短31秒被抢购一空,募资总额高达1249.6万USDC。总共32个地址抢到,公募成本0.5U。8月19日,YGG宣布融资460万美元战略融资(在YGG代币销售之前已完成),由风险投资机构a16z领投。

第二,通过代币分配和释放规则对项目初始流通量进行初步判断。以YGG为例,从官方数据解析其初始流通,主要是这三部分:项目方第一个月解锁了1480多万枚,种子轮解锁了2650万,公募轮释放量是2500万,合计总量为66,302,083万枚。

需要注意的是,项目方的代币很多时候解锁与不解锁是很模糊的,以这些模糊的数据做投资决策是远远不够的,所以需要下一步对这些筹码做更深度的分析和追踪。

第三,对项目方、投资机构、交易所、散户等持币地址进行标记和链上跟踪。首先根据创世分发记录,确定项目方和投资机构的详细地址,打上标签。以YGG为例,以太坊链上显示只有32个地址参与了抢购,把这些地址进行上下级追踪分析。通过记录分析发现,YGG的IDO有科学家参与,抢购量最大的两个地址出现了团购行为(从不同地址收集USDC,抢到YGG后又将YGG发送到不同地址),还有一些在链上建仓YGG的大户,这些重要地址也需要记录。此外,还需要去监控交易所余额的变化,这可能意味着流通的部分。

综上,Bluce通过统计发现,从各平台上看,YGG流通市值在7000-8800万,流通占比在7.02%~8.8%左右。按当时市价1.1U计算,其实估值在7700万-9680万美金。除去项目方和投资人地址后(默认项目方和投资人的币在短时间不流通), YGG的实际流通市值其实只有2746万,占比为2.75%左右,流通市值大概只有3020万美金(按1.1U市价计算),如果按照现在的价格计算出8000多万美金的估值,其实是挺高的。

当然,整体流通量需要持续跟踪项目方和机构解锁情况,对不同地址的解锁和流通判断会影响此项目的流通估算。做完初步的筹码分析和标记,便可以从筹码的角度得出是否买入的建议。

五、如何寻找GameFi项目

目前整个NFT行业可以分为数字加密艺术品、NFT交易平台、NFT金融资产、NFT公链、NFT游戏。每个板块都有龙头项目,投资者可以去重点关注。比如我们经常谈论的元宇宙,现在关注度较高的热门项目是Decentraland、Sandbox、Cryptovoxels;当下最火爆的GameFi游戏板块,以Aixe Infinity为代表的游戏在今年的下半年到明年的上半年可能会大量涌现。GameFi领域还衍生出了像YGG这样的游戏公会,也是可以投资的对象。

此外,还有一些承载NFT交易的公链,我们可以重点关注一下DFINITY、Flow、Immutable X、Efinity等。当然还有一些现在还没有流行起来的NFT金融资产,比如Uniswap的v3做市资产,这些NFT金融资产都是ERC-721的标准,也衍生出了一些生态,比如目前这一领域已经有专业的做市商了。

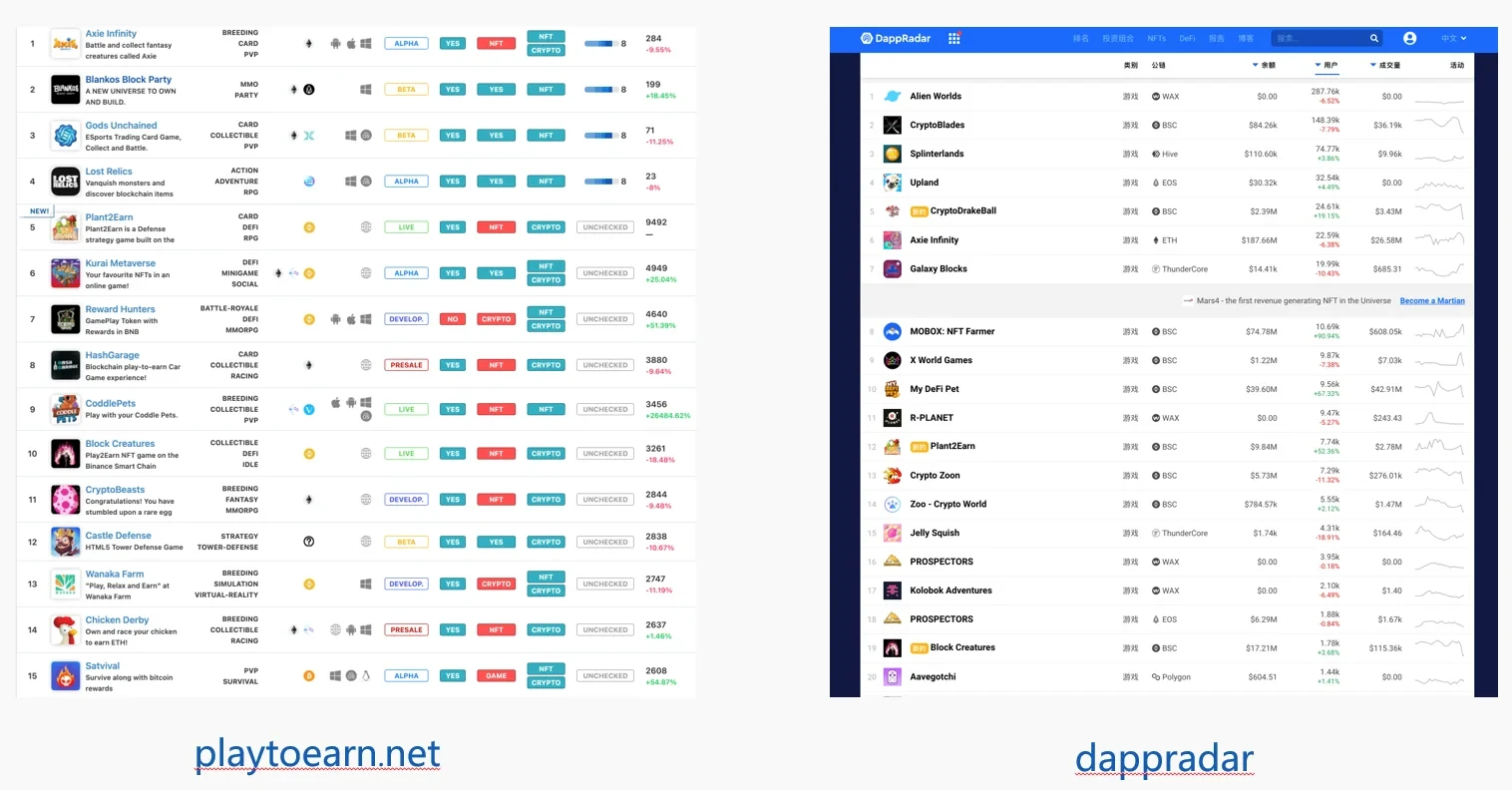

以上就是对整个NFT行业的概览,下面我们来具体看看,如何在GameFi领域找到优质项目呢?首先,在早期的资料收集阶段,大家可以在一些网站中获得公开信息,比如playtoearn.net、Dappradar、Discod,电报群、推特、链闻这些平台,此外也可以听取一些投资合伙人或圈内的朋友的意见。

REX的团队把市面上找到的40多个优质游戏全部记录下来,进行了深度投研和跟踪分析。通过跟踪Axie Infinity的经验,REX认为,分析一个GameFi项目需要重点关注以下几点:

- 项目团队的信息,如果创始人有区块链从业经验,并且有游戏从业经验,那基本可以确定这是一个很有潜力的团队。

- 合伙人和投资人,如果有知名的风投参与投资也会给项目增加了不少知名度和可信度。

- 社区影响力,如果项目在推特、Facebook、Reddit等平台都有较高的社区影响力,则可以认为这一项目的前期启动会比较顺利。

- 项目白皮书,白皮书里会介绍整个游戏的代币分发机制,包括是单币制还是双币制等内容,经过Axie项目的一些经验,我们认为可能双币制是能比较好地模拟整个实体经济的循环的方式。

- 游戏的经济模型,这是最重要的一点,一定要把游戏的经济模型走通一遍,确认这个模型的逻辑是否有问题。

- 游戏公会参与,从Axie这个项目来看YGG的加持是非常重要的,所以如果有YGG这样的游戏公会的参与的话,这个项目在圈子里的可信度和关注度应该比较高。

- 项目商业模式,也就是项目方是如何盈利的,这些盈利方式直接体现到项目的代币和平台币的价值上。

依据以上这些标准,目前波动科技筛选出了部分项目如下:Decentraland、Sandbox、Cryptovoxels、Derace、 Mist、 Gold Fever、Nine Chronicles、My Neighbor Alice、Aavegotchi、My Defipet、immutable X 、Enjin、Efinity、Ultra、Flow;另外,还有一些项目是有YGG加持的,大家也可以重点关注:Axie、Illuvium、ZED RUN、F1 Delta Times、Guild of Guardians、Star Atlas 、Splinterlands、Ember Sword 、League of Kingdoms。(免责声明:本文涉及的项目及代币介绍不构成投资建议,本文观点仅代表受访者个人观点,不代表欧易OKX立场。)

以8月底准备发代币的Star Atlas为例 ,这是一个当下比较热门的游戏项目,这一项目有很多标签,如3A大作、采用虚幻引擎5制作等等,另外YGG基金会也已经官方宣布入驻了,现在也处在Solana生态里,甚至连传奇交易员SBF都表示这个游戏好到超出他的预期。所以REX团队接下来会对这个游戏进行投研。另外,8月底这一项目将进行IDO,大家可以关注。